在美国居住的美国公民、具有合法居留权的外国公民每年均需向美国联邦国税局(Internal Revenue Service,简称IRS)上报个人收入,以及申报个人资产,并据此缴纳个人所得税。再一个呢就是大家都知道川普政府在2017年底强势推出了新税法(Tax Cuts and Jobs Act),今天我们就来了解一下美国人都是如何报税的以及新的税法所带来的影响。

- 纳税人须申报「联邦税」和「州税」。

─ 联邦税由美国国税局IRS负责。

─ 州税则由居住地州政府各自负责。(某些州不征收州税,如德州、佛罗里达、阿拉斯加等)

─ 需在申报截止日前,需填写两份不同报税表格,并连同应缴税款,分别提交给IRS和各州税务部门。

- 一般报税步骤为:(下文会再详细说明各步骤)

Step 1 │下载或线上填写报税表格 。

Step 2 │按表格填写说明,将上年度所有个人收入和符合免税条款的收入扣减项填入,表格里就会自动计算出个人所得税应缴数目。

Step 3 │在报税截止日期前,以邮寄或线上提交(e-filling)方式将表格和钱交给税务部门。

※对一般薪资人士(W2 income),通常报税后会得到政府(联邦&州)的退税,因为在领取薪水的当时,就已先被扣缴高于应缴税额的扣缴(Tax Withholding),所以在申报所得税后,可获得退税(Tax Refund)。※

★ WHO│谁需要申报所得税?

- 美国公民

●具合法居留权的外国居民

a) 具永久居留权者,如绿卡持有者

b) 持E身份的居民

c) 持H身份的居民

d) 三年内在美超过183天者(非美国移民者,但有美国收入)

★ WHAT│那些所得需要申报?

美国税法规定在全球所赚得的收入皆须申报,如下:薪水工资、佣金、酬金、附加福利、小费、股票购买选择权、利息、股息、合伙分红、资本利得分红、退休金收入、失业补偿金收入、博弈获利、国外已得收入

- 失业福利金也应申报。

- 赡养费(alimony) – 2018年的时候两夫妻离婚以后,付赡养费的那一方可以将这部分从收入当中扣除来抵税,而同时取得赡养费的另外一方则需要当成收入申报。新的税法呢规定赡养费不再可以被当成扣除额来抵消收入,收到赡养费的那一方也不需要当成收入来申报。而新税法对于赡养费的部分是在1/1/2019以后开始有效的,也就意味着如果离婚协议是在12/31/2018之前执行的,那么旧的税法还是有效。

●联邦税为全球征税,但不会双重征税。

─ 若部分收入已于另一国缴税,则已缴税额可直接从所得税表中的应付税额中扣除 (外国税抵减Foreign Tax Credit)。

●美国针对海外收入每人每年皆有一定额度的免税额。

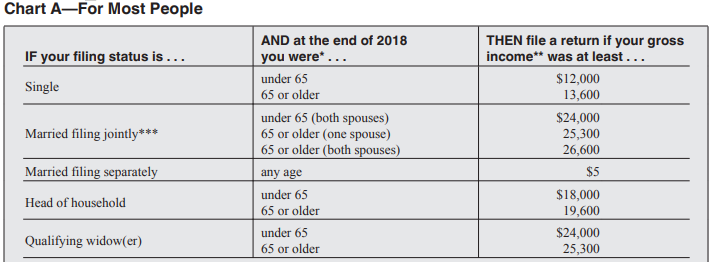

适用多数纳税人的2018年度报税资格规定:

★ WHEN│何时须申报?

每年的4月15日是提交联邦税与州税申报表的截止日。(⚠️2019年的申报截止日为4/17/2019)

- 截止日若落在周六、周日或法定假日,则顺延至下一个工作日。

●若信封的通讯地址正确,且邮戳日期在截止日期之前,则报税表被视为准时申报。

延迟申报:

- 若无法准时于4/15前报税者,可申请延期6个月申报(至10/15)。若要取得自动延长6个月的报税时间,必须在报税截止日前(4/15)提交4868表。但纳税人仍必须在4月15日前将该缴的税准时报缴给IRS,否则会被课以逾期税款的利息并加计滞纳金(换句话说,延期申报并不会展延缴税的截止日)。

- 若为美国公民或外籍居民,且在正常报税截止日期前满足以下条件,则允许延期两个月(至6/15)报税及缴税,而无需另外特别申请延长报税时限:

(1) 居住在美国和波多黎各以外的其他国家,且主要营业地点或工作岗位不在美国和波多黎各,或

(2) 在美国和波多黎各境外的军队或海军服役

★HOW│申报应填写的表格 (联邦税 & 州税)

联邦税与州税填写的表格不同,但两者的报税过程都差不多,州税的申报过程也没有联邦税的复杂,付费的报税软体通常也都有提供报州税的功能。以下就分开介绍联邦税与州税应填写的表格。(※部分州无须缴纳州税。)

【联邦税】

美国公民申报联邦税的相关表格有:1040、1040A和1040EZ。

- 1040表格是标准版本的报税表格,而1040EZ和1040A则是1040的简化版本。

●所有人皆可使用1040进行报税,即便是符合1040EZ或1040A的使用条件。

●1040EZ和1040A在收入来源有限制,在免税收入扣除(Deductions)及税款减免(Tax Credits)上也较受限。

●若1040可提供更多的免税抵税额,建议使用1040进行报税是对自己最划算的。

●其他跟个人所得税申报可能相关的还有「小型有限股份制公司所得申报─1120S表格(U.S. Income Tax Return for an S Corporation)」以及申报完成以后给股东分配所得的「1120 S (Schedule K-1)表格」、「合伙制公司申报─1065表格(U.S. Return of Partnership Income)」以及申报完成以后给合伙人分配所得的「1065 (Schedule K-1)表格」等。 - 标准报税表格,共2页。

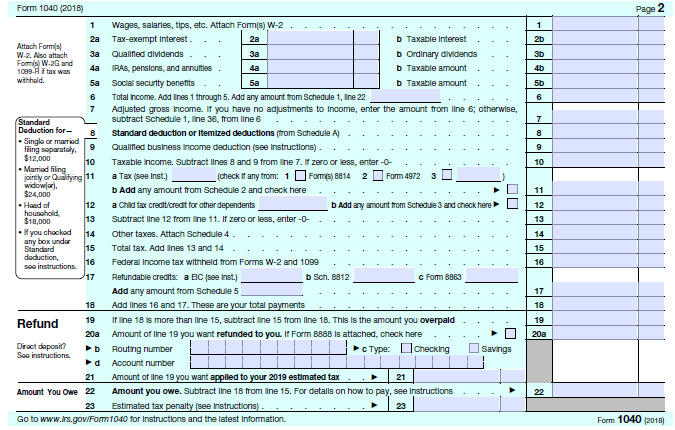

- 第1页,需要填写个人以及家庭成员基本信息以及婚姻状况等。

- 第2页,为个人总收入(Gross Incomes),减去个人的调整项目(Adjustments),剩余金额就是个人调整后收入(Adjusted Gross Income,简称AGI)。接下来是个人所得扣除额(Deduction)以及新税法刚推出的新的个人扣除额叫做Qualified Business Income Deduction。将AGI减去这两项后,剩余金额就是纳税所得(Taxable Income),再根据税率,算出应纳的所得税。值得注意的一点是新的税法取消了个人免税额(按人头算的),取而代之的是标准扣除额几乎增加了两倍,比如两夫妻的情况之下,标准扣除额由2017年的$12,700上升到了$24,000。新的税法是在2018年会计年度开始实行。

- 可选用标准扣除额(Standard Deductions)或列举扣除额(Itemized Deductions)。(请见文末补充说明)

- 所有纳税人皆可使用1040表格进行报税,无论是否符合1040EZ或1040A的使用条件。

- 1040有几个附表,以下列举几个较普遍使用的,详细说明请参考IRS。

─ 附表A (Schedule A),为个人列举扣除(Itemized Deductions)。

─ 附表B (Schedule B),利息股息收入(Interest and Ordinary Dividends)。

─ 附表C (Schedule C),个人经商收入(Profit or Loss From Business)。

─ 附表D (Schedule D),投资利得(Capital Gains and Losses)。

─ 附表E (Schedule E),房租收入、公司营余分配等(Supplemental Income and Loss)。

─ 附表 1(Schedule 1)(今年新推出的全新的附表), 其他类型的收入及个人的调整项目

★HOW│申报方式 (联邦税 & 州税)

可选择自行上网申报、自行填写表格邮寄、使用专业报税软件,或由专业会计师处理。

线上申报E-Filing

- 联邦税:IRS的线上报税服务●州税:请上各州州政府官网的免费申报系统,如加州州政府的线上报税服务

线上退税进度查询

- 联邦税:可线上查询联邦税的退税进度。

●州税:可直接上各州州政府官网查询。

●通常线上报税大约在7-14个工作天收到退税,邮寄纸本则约需1-3个月不等,可随时上网查询进度。

●州税邮寄纸本者需留意「获得退税」与「须补税」的收件地址(PO BOX)可能会不同,如加州就不同。

●所有纸本寄出前请务必确认皆已签名。

★HOW | 降低应课税收入的扣除额(Deduction)方式

→ 分为「列举扣除」与「标准扣除」两种方式。

标准扣除额 Standard Deductions

─ 会随纳税人的收入、年龄、报税身份、是否失明与通膨的不同而变化,每年的标准扣除额均不同。

─ 并非人人皆可采用标准免税额。

─ 若已使用列举扣除法,则无法再使用标准免税额。

- 额外的标准扣除额

若在纳税年底年满65岁或65岁以上,或在纳税年度最后一天之前失明,则纳税人可获得额外免税额。

─ 若你或配偶在纳税年度的年底年满或超过65岁或失明,则可要求额外的标准免税额,仅需在1040A表或1040表中勾选年龄或失明。不可使用1040EZ表(无被抚养人的单身或联合报税人的所得报税表) 来申报额外的标准免税额。

- 被抚养人的标准扣除额

若另一位纳税人可申报你为被扶养人,则你的标准扣除税额限额为(1)$1,050或(2)你的收入加$350,这两者中的较高数额者(但免税总额不能超过你报税身份的基本标准免税额,以上数字为2018年度的数据)。

- 谁无法享受标准扣除额

- 已婚并分开报税,其配偶使用列举扣除

- 个人因改变他的会计年度周期,而使申报税表的周期少于12个月。

- 遗产、信托、普通信托基金、合伙经营

- 有非居民外籍人士或在年度中部分时间有双重身份的外籍人士,但以下例外情况则可采标准扣除额:

(4-1) 非居民外籍人士在该纳税年底与美国公民或外籍居民结婚,并且与其配偶选择以美国居民身份在整个纳税年度共同报税。

(4-2) 纳税年初属于非居民外籍人士的个人在纳税年底成为美国公民或居民,因为他在该纳税年底与美国公民或居民结了婚,并且与其配偶选择以美国居民身份在整个纳税年度共同报税。

(4-3) 在当年度中是非居民外国人或具双重身份外国人的个人。如果非居民外国人在年底前嫁娶一位美国公民或外籍居民,并且他/她选择以美国居民的身份纳税。

列举扣除额Itemized Deductions

若你的列举扣除额高出标准扣除额,或无法采用标准扣除额时则采用列举扣除法。

─ 以Form 1040, Schedule A (1040表格的附表A)去做列举填写。

- 列举扣除额项目

─ Taxes You Paid:所在州和当地政府缴纳的所得税或销售税、房产税、个人财产税等。值得注意的一点是新的税法大幅度减少了可以抵扣的州和当地政府的所得税或销售税以及房产税,由原来的没有限制可以抵扣的金额变成一年最多可以抵扣$10,000。

─ Gifts to Charity:慈善捐款。

─ Medical and Dental Expenses:医疗和牙科诊疗费用的部分金额。

─ Interest You Paid:如房贷利息等。

─ Casualty and Theft Losses:未投保的灾难窃盗损失等。

─ Job Expenses and Certain Misc.:尚未偿还的雇员业务支出等。这部分的抵扣额被新的税法完全取消掉。